隨著2026年11月美國中期選舉的臨近,華盛頓的政治引擎正以前所未有的強度與全球經濟命脈深度咬合。

一套清晰的「特朗普政治經濟學」邏輯已全面啟動:其核心在於,通過系統性施壓與人事布局,重塑美聯儲的貨幣政策獨立性;以此創造寬鬆的金融環境,服務中期選舉的政治生存目標;並最終將政治動能轉化為金融市場的具體表現。這場圍繞利率、選票與資產價格的複雜博弈,正在重新定義美國乃至全球市場的運行規則。

一、 政治核心

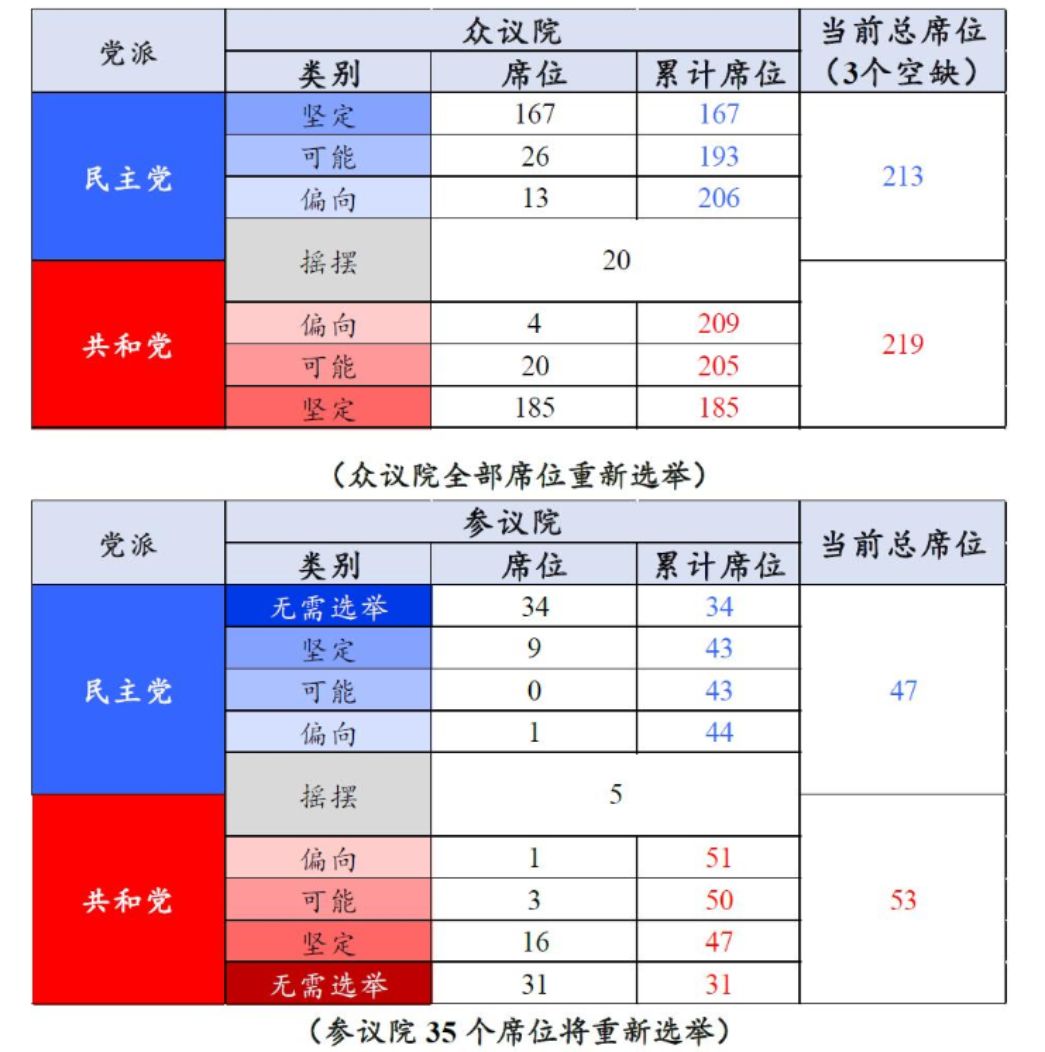

● 對於特朗普及其所屬的共和黨而言,2026年中期選舉遠非一次普通的期中測驗,而是一場關乎未來兩年執政根基乃至個人政治命運的「生存戰」。

● 目前的政治態勢對共和黨構成了嚴峻挑戰。民主黨不僅有望重掌眾議院,甚至可能為後續的政治議程鋪平道路。為了避免陷入執政僵局,特朗普必須贏得這場選舉。

● 選舉的核心將圍繞選民最為關切的「負擔能力危機」展開,即高物價、高利率下的生活成本問題。特朗普將解決這一危機作為最核心的選舉承諾,而所有政策工具——尤其是貨幣政策——都將為此服務。

二、關鍵戰場

控制貨幣政策的「水龍頭」,是緩解民生壓力、刺激短期經濟、從而贏得選票最直接的工具。為實現這一目標,特朗普政府對美聯儲發起了一場系統性、多層次的「圍剿」,旨在從根本上削弱其獨立性。

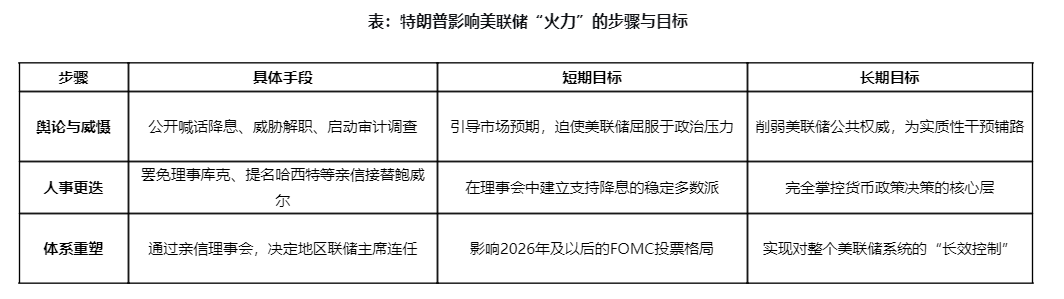

● 公開施壓與極限威懾:總統本人持續扮演美聯儲政策的「首席評論員」與「高壓督導」。

他多次公開要求大幅降息,甚至發布手寫圖表,將所謂的「合理利率」指向1%。

其施壓已超越口頭批評,升級為威脅解職和制度性調查。

2025年7月,特朗普進行了近20年來美國總統的首次正式美聯儲之行,被廣泛視為施壓的戲劇性升級。其政府還以美聯儲大樓翻修工程「成本超支」為由啟動審計,被外界解讀為尋找解職美聯儲主席鮑威爾的「正當理由」。

● 人事「清洗」與席位控制:這是最具實質性的步驟。特朗普的長期目標是在美聯儲七人理事會中安插足夠多的忠誠者,以形成穩定多數。當前,他正雙線推進:

○ 更換主席:鮑威爾的主席任期將於2026年5月結束。白宮國家經濟委員會主任凱文·哈西特已成為接替他的領跑者。哈西特作為特朗普的親密經濟顧問,已公開呼籲進一步降息。

○ 清洗異己:特朗普及其盟友正全力推動罷免由前總統拜登任命的美聯儲理事莉薩·庫克,並已提出指控。此舉意圖明確:一旦成功,特朗普將獲得一次關鍵任命機會,從而在理事會中形成4票的穩定多數派。

● 影響未來決策層:控制理事會多數席位的威力遠超個別投票。

根據法律,所有12家地區聯儲主席的連任均需理事會批准,而他們的任期將於2026年2月底集中到期。

一個由特朗普盟友主導的理事會,理論上將有能力決定這些重要投票成員的命運,從而長期、徹底地改變美聯儲最高決策機構——聯邦公開市場委員會(FOMC)的構成與政策傾向。

三、 經濟邏輯

在政治目標的驅動下,2026年美國的經濟政策將呈現出高度工具化和節奏化的特徵,其核心邏輯是在刺激經濟與遏制通脹之間走鋼絲。

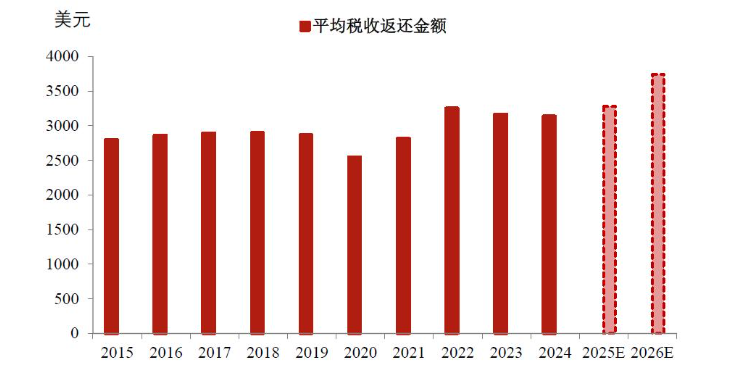

● 「前期刺激,後果後置」的財政節奏:為在選舉前最大化經濟利好,政策設計傾向於將減稅、補貼等受歡迎的措施前置。

1. 例如,一項可能向數百萬家庭發放的2000美元「關稅紅利」正在討論中。

2. 同時,壓縮赤字等艱難決策則被推遲到選舉之後。這種設計旨在用短期獲得感換取選票,即便可能犧牲長期財政健康。

● 貨幣政策的「政治化」窗口:市場分析普遍認為,2026年第二、三季度將是政策發力的關鍵窗口。

1. 屆時,鮑威爾任期結束,新主席可能上任,加之選舉臨近,白宮推動激進降息(例如一次降息50個基點)的政治動機將達到頂峰。

2. ING銀行預測,在政治影響下,2026年聯邦基金利率降至3%以下的可能性正在增加。

● 無法回避的政策矛盾:這套邏輯內含根本性衝突。

1. 一方面,政府要求降息以刺激經濟;

2. 另一方面,其關稅政策又在持續推高進口成本和國內通脹。美聯儲因此陷入兩難:降息可能助長通脹,維持利率又遭政治抨擊。這種矛盾使得經濟在「滯」與「脹」之間搖擺,增加了「滯脹」重現的風險。

四、 市場映射

政治意圖與經濟邏輯的碰撞,正在金融市場激起複雜而深刻的反響,催生了獨特的「特朗普交易」,並推動資產價格形成新範式。

● 美股的「雙引擎」與「K型」消費:

美股在雙重敘事中拉鋸。寬鬆預期與AI產業投資(如「創世紀計劃」)構成上行推力;而關稅帶來的成本壓力和經濟增長不確定性則形成下行壓力。

這種分化也體現在經濟基本面上:高收入階層因股市上漲而財富增長,繼續支撐高端消費;中低收入階層則依賴可能的財政補貼(如「關稅紅利」)來維持消費。這種「K型」復甦若持續,將進一步撕裂社會並加劇經濟波動。

● 加密貨幣的「政策紅利」與「制度避險」屬性:特朗普政府對加密貨幣的友好政策(如簽署《天才法案》、設立戰略比特幣儲備)帶來了直接的「政策紅利」,消除了監管不確定性,吸引了MicroStrategy等上市公司和傳統資產管理公司的大規模資金入場。

更深層次的是,對美聯儲獨立性的攻擊,反而強化了比特幣的「制度避險」敘事。當中央銀行的信用和法幣的長期價值因政治干預而受到質疑時,去中心化的加密資產被部分投資者視為對沖傳統金融體系風險的「硬資產」。

這推動了2025年8月以來比特幣與美股(尤其是納指)的「幣股合流」現象,兩者在寬鬆預期下同步創下歷史新高。

● 債券市場的「終極武器」陰影:如果大幅降息和財政擴張導致政府債務激增,市場可能要求更高的風險溢價,從而推高長期國債收益率。對此,一位更順從的美聯儲可能祭出「終極武器」——重啟資產購買計劃,甚至實施收益率曲線控制,以直接壓低長期利率。

這種「財政主導貨幣」的情景將導致美元顯著走弱,並可能引發更嚴重的通脹,但其短期效應是能夠進一步推高股市等風險資產價格。

五、 終極風險:獨立性的淪陷與未知的代價

特朗普的政治經濟策略,本質上是一場高風險的對賭,其潛在代價可能遠超短期選舉收益。

最核心的風險在於美聯儲獨立性的永久性損傷。央行獨立性的價值在於其能超越政治週期,專注於物價穩定和金融穩定。歷史教訓表明,當政府為短期政治利益頻繁干預貨幣政策時,極易導致通脹失控和「滯脹」危機。當前,市場已經開始為「政策風險」重新定價,表現為美元信用受損和長期利率波動性加劇。

最終,2026年的中期選舉將是對這套複雜策略的一次全民公投。市場在提前交易兩種未來:一種是在政治精準「調控」下,實現短期繁榮與資產盛宴;另一種則是獨立制度被侵蝕後,帶來的長期信任崩塌與宏觀經濟失序。無論結果如何,政治權力對貨幣政策與市場定價的穿透力已被提升至數十年來未有的高度,一個由華盛頓推特和行政命令深度攪動的全球市場新週期,已然到來。