El verdadero "gran jugador" del oro: el "líder de las stablecoins", Tether

Hasta el 30 de septiembre, Tether posee 116 toneladas de oro, convirtiéndose en el mayor tenedor individual de oro fuera de los principales bancos centrales.

El gigante cripto Tether se ha convertido en una nueva fuerza en el mercado del oro. Hasta el 30 de septiembre, Tether poseía 116 toneladas de oro, convirtiéndose en el mayor poseedor individual de oro fuera de los principales bancos centrales. Este año, el precio del oro ha subido aproximadamente 2.000 dólares en dos oleadas, y la segunda subida coincidió exactamente con la aceleración de las compras de oro por parte de Tether. Al mismo tiempo, esto también significa que si la demanda de stablecoins se revierte bruscamente por cualquier motivo, la presión se transmitirá inevitablemente a las grandes reservas de oro. El entusiasmo de Tether por el oro podría reflejar su apuesta a largo plazo por el oro físico tokenizado.

Redactado por: Zhao Ying

Fuente: Wallstreetcn

Cuando los inversores compran oro en masa considerándolo un activo refugio, quizás no esperaban que uno de los compradores clave que impulsó el precio del oro a máximos históricos este año fuera Tether, el emisor de stablecoins más controvertido del mundo cripto. Este gigante de los activos digitales ha llegado a superar a los bancos centrales en compras de oro, remodelando el equilibrio de oferta y demanda de este tradicional activo refugio.

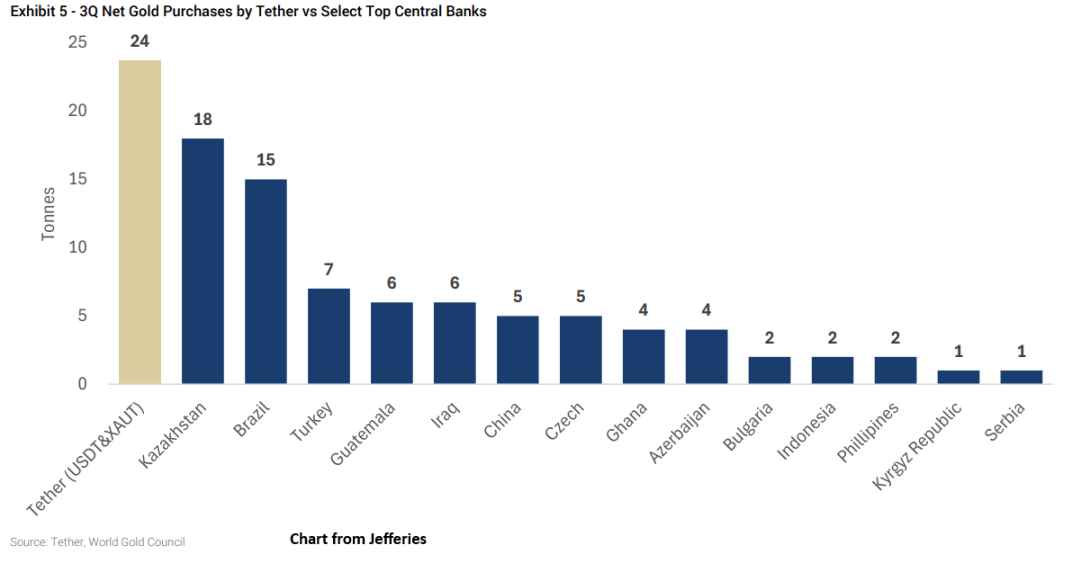

Según informaron los medios el jueves, cálculos del banco de inversión Jefferies muestran que, hasta el 30 de septiembre, Tether, emisor de la mayor stablecoin del mundo, USDT, poseía 116 toneladas de oro, valoradas en unos 14.000 millones de dólares, lo que lo convierte en el mayor poseedor individual de oro fuera de los principales bancos centrales, con una cantidad comparable a las reservas oficiales de países como Corea del Sur, Hungría o Grecia. Solo en el tercer trimestre, Tether compró unas 26 toneladas de oro, lo que representa el 2% de la demanda global de oro en ese periodo, equivalente al 12% de las compras conocidas de los bancos centrales.

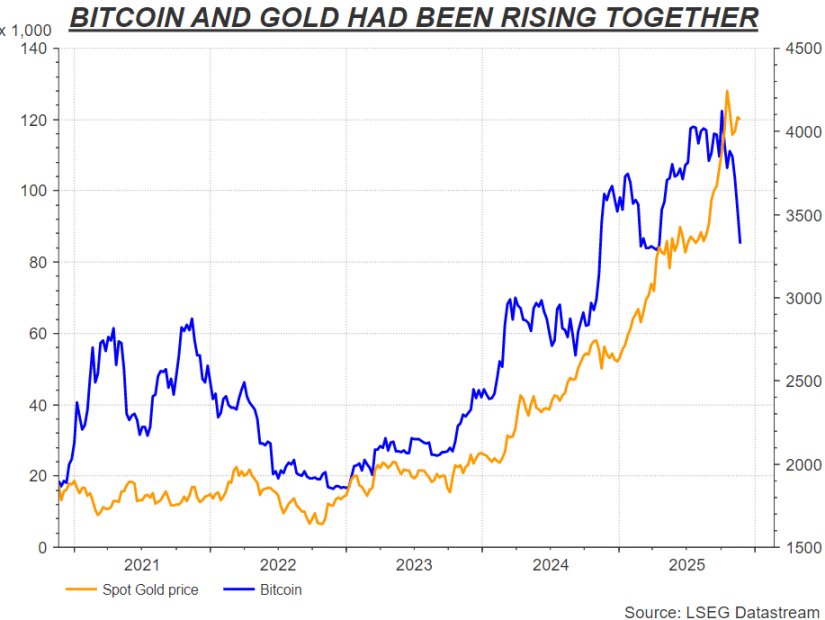

Este hallazgo revela la fuerza oculta detrás del aumento del 56% en el precio del oro en 2025. Este año, el precio del oro ha subido aproximadamente 2.000 dólares en dos oleadas, y la segunda subida coincidió exactamente con la aceleración de las compras de oro por parte de Tether. Jefferies señala que la demanda de Tether "podría haber restringido la oferta a corto plazo e influido en el sentimiento del mercado, impulsando así la entrada de capital especulativo".

Pero esta profunda interconexión entre las criptomonedas y los activos refugio tradicionales también conlleva riesgos. Si la demanda de stablecoins se revierte repentinamente, las reservas de oro que respaldan su valor se verán sometidas a presión de venta. Para los inversores que compran oro para protegerse de la deuda o de burbujas tecnológicas, ahora deben preguntarse: ¿el propio oro se ha convertido en una burbuja en este proceso?

El gigante cripto se convierte en nueva fuerza del mercado del oro

La influencia de Tether en el mercado del oro ha aumentado significativamente este año. Según los datos de Jefferies, en los dos trimestres hasta el 30 de septiembre, las compras de oro de esta empresa de activos digitales superaron las compras oficiales de los bancos centrales.

El aumento del precio del oro este año se ha producido en dos fases. La primera fue un aumento de casi 1.000 dólares en los cuatro meses previos a abril, coincidiendo con el impacto de los aranceles y una caída del 10% del dólar; la segunda fue otro aumento de 1.000 dólares entre mediados de agosto y mediados de octubre, aunque en ese momento el dólar no se debilitó más. Los bancos centrales siguen siendo los mayores compradores, con compras de unas 220 toneladas en el segundo y tercer trimestre, pero el papel de Tether como comprador marginal ha sido más destacado.

En el segundo trimestre, las compras de Tether representaron aproximadamente el 14% de las compras de oro de los bancos centrales; en el tercer trimestre, esta proporción subió al 12%. El equipo de Jefferies señala que la segunda oleada de subidas coincide estrechamente con la aceleración de las compras de oro por parte de Tether. El banco prevé que esta demanda a gran escala continuará: Tether planea comprar unas 100 toneladas de oro físico en 2025.

Teniendo en cuenta que se espera que los beneficios de Tether este año se acerquen a los 15.000 millones de dólares y que las stablecoins se han mantenido fuertes durante la reciente volatilidad del mercado cripto, este objetivo no parece difícil de alcanzar.

Asignación de reservas en la estrategia de doble token

Tether compra oro para respaldar dos tokens diferentes, lo que explica la complejidad de sus motivaciones de compra.

Al final del tercer trimestre, las reservas de la stablecoin USDT, con una circulación de 174.000 millones de dólares, incluían 104 toneladas de oro, y otras 12 toneladas respaldaban el token respaldado por oro Tether Gold (XAUt). Cada XAUt representa una onza de oro. Según datos de blockchain, desde principios de agosto, la emisión de XAUt ha aumentado en más de 275.000 onzas, lo que equivale a un incremento de reservas de oro de unos 1.100 millones de dólares.

Pero esta estrategia entra en conflicto con la nueva normativa estadounidense. La Ley GENIUS, aprobada en julio de este año, establece un marco regulatorio para las stablecoins y prohíbe explícitamente a los emisores regulados utilizar oro como activo de reserva. Tether ya ha anunciado planes para lanzar una nueva stablecoin, USAT, que cumplirá con esta ley y prescindirá completamente de reservas de oro.

Esto hace que una cuestión sea aún más confusa: ¿por qué, tras la aprobación de la ley, Tether aumentó la proporción de reservas de oro de USDT? Actualmente, el precio del oro ha caído más de un 6% desde el máximo histórico de 4.379 dólares alcanzado a mediados de octubre, por lo que la estrategia de compras de Tether parece estar más orientada a una planificación a largo plazo.

El riesgo de especulación de los activos refugio

La interconexión entre el oro y el ecosistema cripto puede tener sentido ideológicamente, pero en la práctica ambos se comportan de manera muy diferente.

La narrativa común de ambos es la preocupación por la sobreemisión y la devaluación de las principales monedas. Los compradores afirman acumular ambos activos como "reserva de valor", debido a su oferta limitada y no a su rentabilidad fija. Sin embargo, aunque bitcoin y otros tokens cripto han experimentado un crecimiento explosivo en la última década, siguen siendo extremadamente volátiles y altamente especulativos. Este otoño, incluso cuando la preocupación por las principales monedas se centró en el yen, bitcoin cayó junto a las acciones tecnológicas en una "huida del riesgo", desplomándose alrededor de un tercio en seis semanas.

La lógica de las stablecoins es ciertamente diferente: su propuesta de valor se basa en estar totalmente respaldadas y ser canjeables instantáneamente por dólares digitales. Pero la presión cíclica y extrema del mercado cripto sigue siendo la norma. Si la demanda de stablecoins se revierte bruscamente por cualquier motivo, la presión se transmitirá inevitablemente a los activos que respaldan su paridad, entre los que ahora se incluyen grandes reservas de oro.

Jefferies prevé que el sector de las stablecoins generará aún más demanda de oro. Pero otros observadores pueden llegar a una conclusión más pesimista: la volatilidad inherente de las criptomonedas podría haber inyectado ya olas de especulación extrema en el "refugio" del oro.

La ambición y la realidad del oro tokenizado

El entusiasmo de Tether por el oro parece contradecir las restricciones regulatorias a las que se enfrenta, pero esto podría reflejar su apuesta a largo plazo por el oro físico tokenizado.

Para la mayoría de los inversores minoristas, poseer oro físico es complicado: los costes de seguro y almacenamiento son elevados, la autocustodia solo es adecuada para preparacionistas; los futuros implican costes de renovación; los ETF de oro cobran altas comisiones de gestión y establecen mínimos de inversión, y la liquidación T+1 conlleva riesgos de crédito. La tokenización promete una mejor alternativa: las criptomonedas respaldadas por oro pueden negociarse 24/7, liquidarse en tiempo real, sin comisiones de gestión, sin mínimos de inversión y sin costes de mantenimiento.

Pero hasta ahora, la demanda sigue siendo escasa. Tether es uno de los dos únicos emisores de oro tokenizado con más de 1.000 millones de dólares, y su token puente Alloy, lanzado hace un año, pronto fue olvidado. La emisión del token XAUt muestra un patrón de "grandes emisiones concentradas" similar al de USDT; en los últimos seis meses, la emisión se ha duplicado, pero en comparación con el mercado de oro físico, que liquida unos 60.000 millones de dólares diarios, estas cantidades siguen siendo insignificantes.

Sin embargo, para un declarado pesimista del dólar, la gran visión del CEO Paolo Ardoino podría ser que Tether promueva un sistema de intercambio de valor cripto respaldado por oro en lugar de monedas fiduciarias. Antes de eso, Tether necesita convencer a los inversores reacios al riesgo de que la mejor manera de expresar su preocupación por la devaluación monetaria es comprar tokens blockchain a una empresa cripto privada registrada en El Salvador, que afirma almacenar más de 100 toneladas de lingotes no auditados en un almacén no revelado en Suiza.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Forbes Predicciones de tendencias cripto para 2026: ¿hacia dónde se dirigirá el sector tras la disminución de la volatilidad?

La fiebre de las stablecoins, la financiarización de bitcoin y los flujos de capital transfronterizos están acelerando la reestructuración de la industria.

¿La aplicación que alguna vez atrajo más capital ahora simplemente se ha rendido?