BTC Рыночный Пульс: 42-я неделя

На этой неделе криптовалютный рынок пережил одно из самых масштабных событий по снижению кредитного плеча в истории.

Обзор

Более 19 миллиардов долларов открытого интереса было ликвидировано, а финансирование фьючерсов упало до уровней, в последний раз наблюдавшихся во время медвежьего рынка 2022 года. Быстрое сокращение кредитного плеча вызвало массовые ликвидации и резкую переоценку рыночных позиций.

Индикаторы импульса, такие как RSI и спотовый CVD, подтверждают масштаб изменений: давление покупателей ослабло, а агрессивные продажи доминировали в краткосрочных потоках. Открытый интерес по фьючерсам значительно сократился, что отражает снижение рисков на рынках деривативов, в то время как показатели реализованной прибыли и убытков указывают на период фиксации убытков и охлаждения настроений.

Несмотря на серьезность события, структура более широкого рынка остается неизменной. Объемы спотовой торговли остаются высокими, приток средств в ETF продолжается, а скорректированные по субъектам объемы переводов свидетельствуют о высокой активности в сети. Эти динамики указывают на то, что, несмотря на вытеснение участников с кредитным плечом, структурный капитал и институциональный спрос по-прежнему присутствуют под поверхностью.

На рынке опционов открытый интерес увеличился, поскольку трейдеры перестраивались под новые режимы волатильности, а умеренный рост скоса указывает на возобновившийся спрос на защиту от снижения. Ончейн-метрики подтверждают эту нормализацию: коэффициенты прибыльности снизились с эйфорических уровней, но по-прежнему отражают рынок, на котором доминируют прибыльные держатели.

В целом, сокращение кредитного плеча знаменует собой значительную, но необходимую перезагрузку для рынка Bitcoin. Избыточное кредитное плечо было устранено, спекулятивные позиции сокращены, а краткосрочные настроения скорректированы. Несмотря на то, что ликвидность и широкое участие на рынке сохраняются, импульс замедлился, а фиксация прибыли снизилась. Теперь рынок вступает в фазу консолидации, которую характеризуют возросшая осторожность, избирательное принятие рисков и более взвешенное восстановление доверия как на спотовом, так и на рынке деривативов.

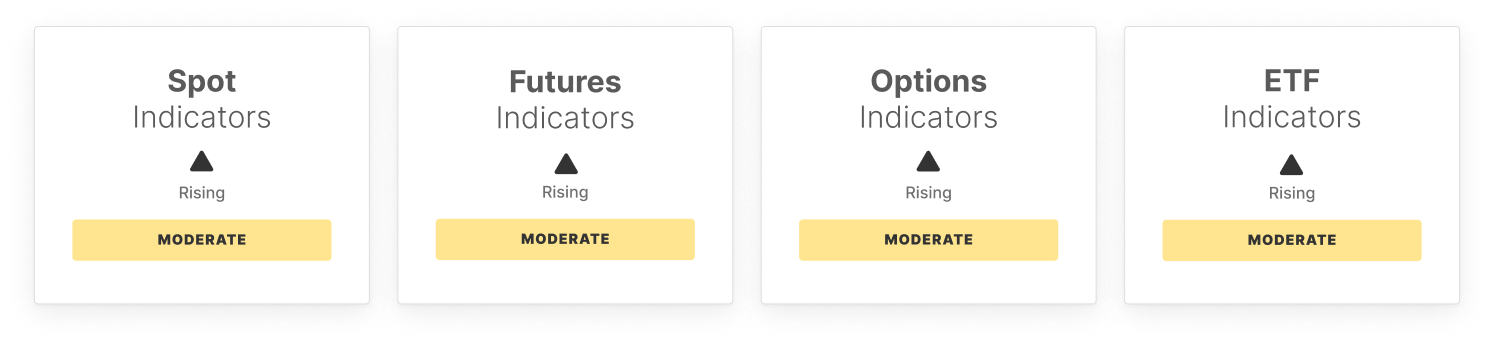

Внецепочные индикаторы

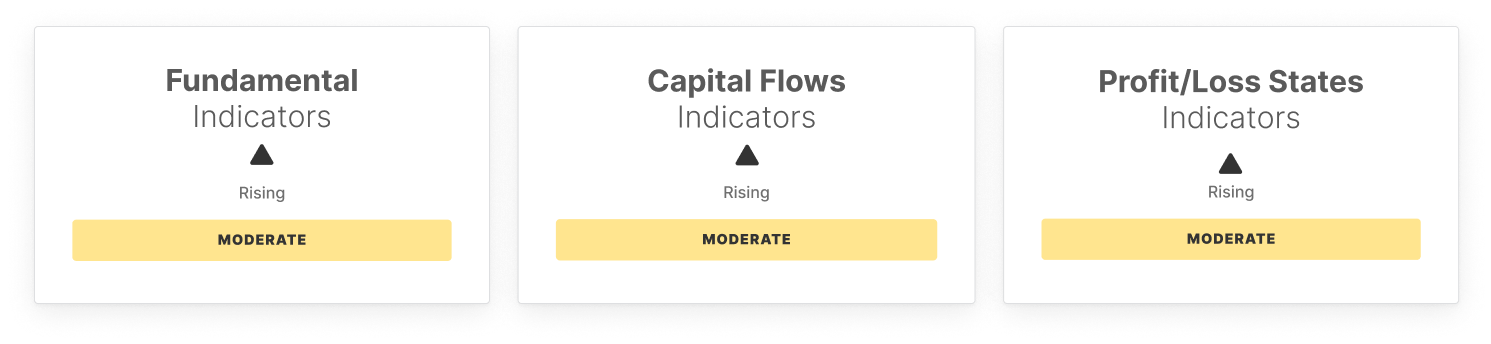

Ончейн-индикаторы

Не пропустите!

Умная рыночная аналитика прямо на ваш e-mail.

Подпишитесь сейчасДисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

От повышения процентной ставки иены до закрытия майнинговых ферм: почему bitcoin всё ещё падает

Рынок снова снижается, но на этот раз это может быть не лучшей возможностью для покупки.

Десять главных криптопрогнозов от Grayscale: ключевые тренды 2026 года, которые нельзя пропустить

Рынок переходит от цикла, управляемого эмоциями, к этапу структурной дифференциации, где основное влияние оказывают регулируемые каналы, долгосрочные инвестиции и фундаментальная оценка.

От повышения ставки иены до закрытия майнинговых ферм: почему bitcoin всё ещё падает

Цена bitcoin в последнее время снижается, в основном под влиянием ожиданий повышения процентной ставки Банком Японии, неопределенности по траектории снижения ставок ФРС США и систематического снижения рисков со стороны участников рынка. Повышение ставки в Японии может спровоцировать закрытие глобальных арбитражных сделок, что приведет к распродаже рискованных активов. Кроме того, неопределенность в отношении ожиданий снижения ставок в США усиливает волатильность рынка. Дополнительно, продажи со стороны долгосрочных держателей, майнеров и маркетмейкеров еще больше усилили снижение цены.

The Economist: Криптовалюты представляют реальную угрозу для традиционных банков

Криптовалютная индустрия вытесняет Уолл-стрит с привилегированного положения в американском правом лагере.