¿Cómo los efectos de red de las criptomonedas pueden convertirse en una trampa de valoración?

Escrito por: Santiago Roel Santos

Traducción: AididiaoJP, Foresight News

Título original: La “quiebra” de la Ley de Metcalfe: ¿Por qué las criptomonedas están sobrevaloradas?

El dilema del efecto red en las criptomonedasMi opinión anterior sobre que “el precio de las criptomonedas está muy por encima de sus fundamentales” generó mucho debate. Las objeciones más fuertes no se centraron en el uso o las comisiones, sino en diferencias de concepto:

-

“Las criptomonedas no son un negocio”

-

“La blockchain sigue la Ley de Metcalfe”

-

“El valor central está en el efecto red”

Como testigo del auge de Facebook, Twitter e Instagram, sé bien que los productos de internet en sus primeras etapas también enfrentaron problemas de valoración. Pero la regla se fue aclarando: a medida que los círculos sociales de los usuarios se sumaban, el valor del producto crecía exponencialmente. La retención de usuarios aumentaba, la participación se profundizaba y el efecto flywheel era evidente en la experiencia.

Eso es el verdadero efecto red.

Si sostenemos que “el valor de las criptomonedas debe evaluarse desde la perspectiva de la red y no de la empresa”, entonces analicémoslo en profundidad.

Tras un análisis más profundo, surge un problema ineludible: la Ley de Metcalfe no solo no respalda las valoraciones actuales, sino que expone su fragilidad.

El “efecto red” malinterpretado

El llamado “efecto red” en el mundo cripto suele ser en realidad un efecto negativo:

-

El crecimiento de usuarios empeora la experiencia

-

Las comisiones de transacción se disparan

-

La congestión de la red se agrava

El problema más profundo es:

-

La naturaleza open source provoca fuga de desarrolladores

-

La liquidez es oportunista

-

Los usuarios migran entre cadenas según incentivos

-

Las instituciones cambian de plataforma según intereses de corto plazo

Las redes exitosas nunca funcionaron así; cuando Facebook sumó decenas de millones de usuarios, la experiencia nunca empeoró.

Pero las nuevas blockchains ya resolvieron el problema de escalabilidad

Esto ciertamente alivió la congestión, pero no resolvió el problema esencial del efecto red. Aumentar la escalabilidad solo elimina fricciones, no crea valor compuesto.

La contradicción fundamental sigue presente:

-

La liquidez puede irse

-

Los desarrolladores pueden migrar

-

Los usuarios pueden abandonar

-

El código puede ser forkeado

-

La capacidad de capturar valor es débil

La escalabilidad mejora la usabilidad, pero no la inevitabilidad.

La verdad que revelan las comisiones

Si una blockchain L1 realmente tuviera efecto red, debería capturar la mayor parte del valor como iOS, Android, Facebook o Visa. Pero la realidad es:

-

Las L1 representan el 90% de la capitalización total

-

La cuota de comisiones cayó del 60% al 12%

-

DeFi aporta el 73% de las comisiones

-

Pero su valoración representa menos del 10%

El mercado sigue valorando según la “teoría del protocolo gordo”, pero los datos muestran lo contrario: las L1 están sobrevaloradas, las aplicaciones subvaloradas, y el valor final se concentra en la capa de agregación de usuarios.

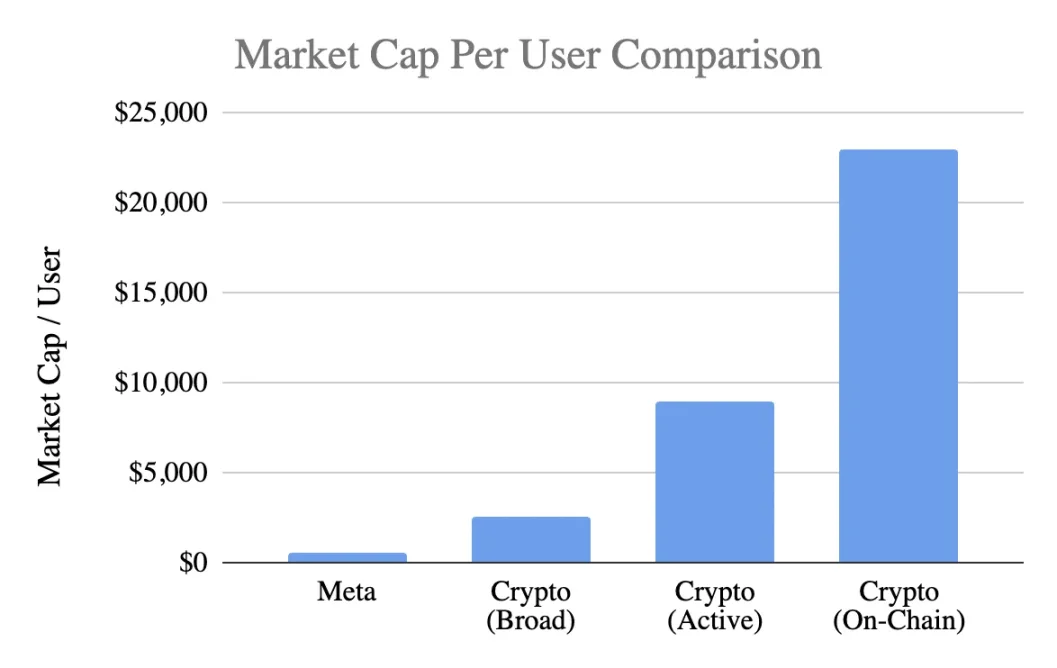

Comparación de valoración por usuario

Usando un indicador general, la capitalización por usuario:

Meta (Facebook)

-

3.1 mil millones de usuarios activos mensuales

-

1.5 billones de dólares de capitalización

-

Valor por usuario: 400-500 dólares

Criptomonedas (sin incluir bitcoin)

-

1 billón de dólares de capitalización

-

400 millones de usuarios generales → 2.500 dólares por persona

-

100 millones de usuarios activos → 9.000 dólares por persona

-

40 millones de usuarios on-chain → 23.000 dólares por persona

El nivel de valoración alcanza:

-

En la estimación más optimista, una prima de 5 veces

-

Con un estándar estricto, una prima de 20 veces

-

Según la actividad real on-chain, una prima de 50 veces

Y Meta es considerado el motor de monetización más eficiente en tecnología de consumo.

Discusión sobre la etapa de desarrollo

El argumento de que “Facebook también era así en sus inicios” es discutible. Aunque Facebook también carecía de ingresos en sus primeras etapas, su producto ya había construido:

-

Hábitos de uso diario

-

Vínculos sociales

-

Identidad

-

Pertenencia a la comunidad

-

Valor creciente con el aumento de usuarios

En cambio, el producto central de las criptomonedas sigue siendo la especulación, lo que provoca:

-

Ingreso rápido de usuarios

-

Pérdida aún más rápida

-

Falta de retención

-

No se forman hábitos

-

No mejora con el aumento de escala

A menos que las criptomonedas se conviertan en “infraestructura invisible”, un servicio subyacente imperceptible para el usuario, el efecto red difícilmente se auto-reforzará.

No es un problema de madurez, sino de la naturaleza del producto.

El mal uso de la Ley de Metcalfe

La ley describe que el valor ≈ n², lo cual suena bien, pero sus supuestos son erróneos:

-

Se requiere interacción profunda entre usuarios (rara vez ocurre)

-

La red debe ser pegajosa (en realidad, no lo es)

-

El valor se concentra hacia arriba (en realidad, se dispersa)

-

Existen costos de cambio (en realidad, son bajísimos)

-

La escala crea barreras de entrada (aún no se ve)

La mayoría de las criptomonedas no cumplen con estos supuestos.

La revelación del valor clave k

En el modelo V=k·n², el valor k representa:

-

Eficiencia de monetización

-

Grado de confianza

-

Profundidad de participación

-

Capacidad de retención

-

Costos de cambio

-

Madurez del ecosistema

El valor k de Facebook y Tencent está entre 10⁻⁹ y 10⁻⁷, muy pequeño debido a la enorme escala de la red.

El valor k estimado para las criptomonedas (con 1 billón de dólares de capitalización):

-

400 millones de usuarios → k≈10⁻⁶

-

100 millones de usuarios → k≈10⁻⁵

-

40 millones de usuarios → k≈10⁻⁴

Esto significa que el mercado asume que cada usuario cripto vale mucho más que un usuario de Facebook, aunque su retención, capacidad de monetización y engagement sean inferiores. Esto ya no es optimismo inicial, sino un exceso de expectativas futuras.

La realidad actual del efecto red

Las criptomonedas realmente presentan:

-

Efecto red bilateral (usuarios↔desarrolladores↔liquidez)

-

Efecto plataforma (estándares, herramientas, composabilidad)

Estos efectos existen pero son frágiles: fáciles de forkar, se componen lentamente y están lejos del efecto flywheel de n² de Facebook, WeChat o Visa.

Una visión racional sobre el futuro

La visión de que “internet se construirá sobre redes cripto” es atractiva, pero hay que tener claro:

-

Ese futuro puede llegar

-

Todavía no ha llegado, y el modelo económico actual no lo refleja

La distribución actual del valor muestra:

-

Las comisiones van a la capa de aplicaciones, no a la L1

-

Los usuarios están controlados por exchanges y wallets

-

El MEV captura el excedente de valor

-

Los forks debilitan las barreras competitivas

-

Las L1 tienen dificultades para consolidar el valor creado

La captura de valor está migrando de la capa base a la capa de aplicaciones y luego a la de agregación de usuarios, lo cual beneficia a los usuarios, pero no justifica pagar una prima anticipada.

Características de un efecto red maduro

Una red saludable debería mostrar:

-

Liquidez estable

-

Ecosistema de desarrolladores concentrado

-

Mejor captura de comisiones en la capa base

-

Retención sostenida de usuarios institucionales

-

Aumento de la retención a través de ciclos

-

Composabilidad que defiende contra forks

Actualmente Ethereum muestra algunos indicios, Solana está en crecimiento, y la mayoría de las blockchains públicas aún están muy lejos.

Conclusión: Juicio de valoración basado en la lógica del efecto red

Si los usuarios cripto:

-

Tienen menos retención

-

Son más difíciles de monetizar

-

Tienen mayor tasa de abandono

Su valor por usuario debería ser menor que el de un usuario de Facebook, no 5-50 veces mayor. La valoración actual ya anticipa un efecto red que aún no existe; el mercado está valorando como si ese efecto ya estuviera presente, pero no es así, al menos por ahora.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Cómo Zcash pasó de ser un token de bajo perfil al activo más buscado en noviembre de 2025

¡Aliado de Powell marca la pauta! ¿La Reserva Federal bajará las tasas en diciembre con alta probabilidad?

Un economista señaló que tres de los funcionarios más influyentes han formado un bloque poderoso a favor de la baja de tasas de interés, lo que será difícil de revertir.

El Diario: Polymarket autorizado a reanudar operaciones en EE.UU., Grayscale y Franklin XRP ETFs registran más de 60 millones de dólares en ingresos en su debut, y más

La CFTC aprobó oficialmente el regreso de Polymarket a EE.UU., emitiendo una Orden de Designación Enmendada que permite a la plataforma de predicciones onchain operar como un exchange intermediado totalmente regulado. Los nuevos spot XRP ETFs de Grayscale y Franklin Templeton lideraron el mercado en su debut, atrayendo 67.4 millones de dólares y 62.6 millones de dólares respectivamente en flujos netos el lunes.

El lanzamiento de predepósito del stablecoin USDm de MegaETH enfrenta 'turbulencias' debido a interrupciones y cambios en el límite máximo

Un multisig mal configurado permitió que un miembro de la comunidad ejecutara anticipadamente la transacción de aumento de límite, reabriendo los depósitos antes de lo previsto por el equipo. MegaETH ahora planea ofrecer retiros a los usuarios que se sientan incómodos con el lanzamiento, afirmando que todos los contratos siguen siendo seguros a pesar de los errores operativos.