JPMorgan dice que el 'comercio de devaluación' lleg�ó para quedarse mientras el bitcoin y el oro ganan importancia estructural

Según los analistas de JPMorgan, Bitcoin y el oro se están convirtiendo estructuralmente en componentes clave de las carteras de los inversores. Como resultado, el comercio de devaluación, impulsado por preocupaciones sobre la inflación y la devaluación de las monedas fiduciarias, llegó para quedarse, afirmaron.

Los analistas de JPMorgan dijeron que la "estrategia de devaluación" está lejos de ser una tendencia pasajera, ya que tanto el oro como el bitcoin están ganando importancia estructural en las carteras de los inversores.

"La apreciación del precio del oro en el último año ha superado con creces los movimientos implícitos por los cambios en el dólar y los rendimientos reales de los bonos, y probablemente refleja el resurgimiento de esta 'estrategia de devaluación'", escribieron los analistas de JPMorgan liderados por Nikolaos Panigirtzoglou en un informe el viernes. Mientras tanto, un flujo de capital récord hacia los mercados de criptomonedas en 2024 sugiere que el bitcoin también se está convirtiendo en "un componente más importante" de las carteras de los inversores, agregaron.

La estrategia de devaluación se refiere a una estrategia donde los inversores recurren a activos como el oro y el bitcoin para protegerse contra la devaluación de las monedas fiduciarias, a menudo impulsada por factores como la inflación, el aumento de la deuda gubernamental y la inestabilidad geopolítica.

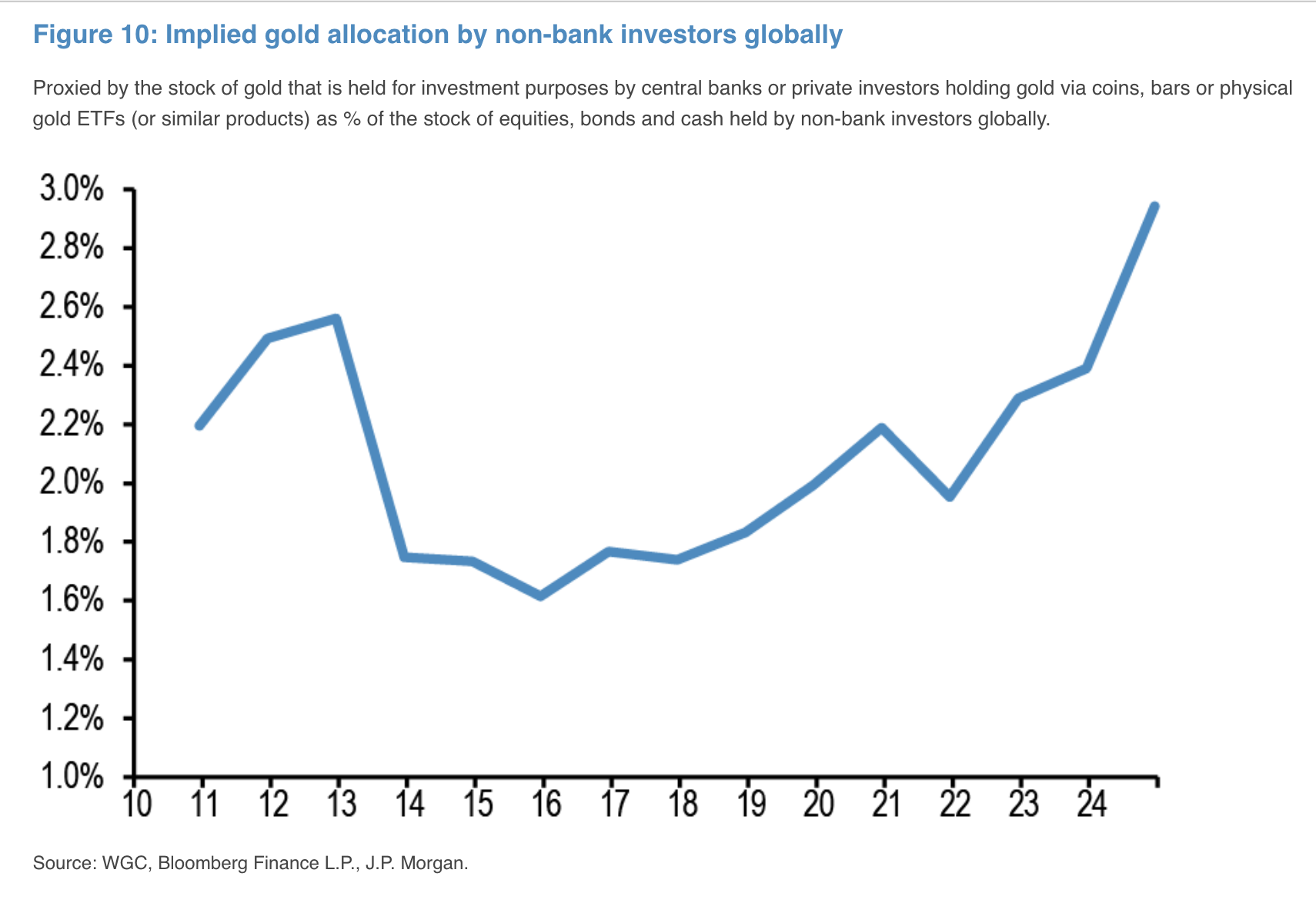

El aumento estructural del oro en las carteras de los inversores es evidente al examinar la cantidad de oro mantenido con fines de inversión por bancos centrales e inversores privados, según los analistas. Esto incluye oro físico, ETFs de oro y otros vehículos de inversión, que ahora representan un porcentaje significativo del total de activos mantenidos por inversores no bancarios a nivel mundial.

Los analistas señalaron que las compras de bitcoin de MicroStrategy por sí solas representaron el 28% del flujo de capital total hacia el mercado de criptomonedas en 2024.

En general, con tanto el oro como el bitcoin ganando importancia estructural, la estrategia de devaluación está aquí para quedarse, según los analistas. En octubre pasado, los analistas expresaron optimismo sobre las criptomonedas de cara a 2025, citando factores como la estrategia de devaluación y la creciente adopción institucional, entre otros.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

El anterior “Rey de las señales” Murad: 116 razones por las que el bull market llegará en 2026

No coincido con la opinión de que el ciclo de mercado dura solo cuatro años; creo que este ciclo podría extenderse a cuatro años y medio o incluso cinco años, y podría prolongarse hasta 2026.

Ethereum completó la actualización Fusaka, el equipo afirma que puede desbloquear hasta 8 veces más capacidad de procesamiento de datos.

Las grandes actualizaciones, que antes se realizaban una vez al año, ahora ocurren cada seis meses, lo que demuestra que la fundación mantiene una fuerte capacidad de ejecución a pesar de los recientes cambios en su personal.

Glassnode: ¿Se avecina otra caída de bitcoin como en 2022? Atentos a una zona clave

La estructura actual del mercado de bitcoin es muy similar a la del primer trimestre de 2022, con más del 25% del suministro on-chain en pérdidas. Los flujos de capital hacia los ETF y el impulso del mercado spot se han debilitado, por lo que el precio depende de áreas clave de base de costos.

Gigantes de las criptomonedas en debate: fe, utilidad y macroeconomía